Em nosso primeiro relatório trimestral de 2022 traremos os resultados de nossas estratégias ativas (Longo Prazo e Concentrada) e do Geo Smart Beta de Qualidade, nosso fundo sistemático. Dividiremos também nossa visão sobre setor de Healthcare com destaque para alguns casos específicos.

Estratégias Ativas:

Estratégia de longo prazo

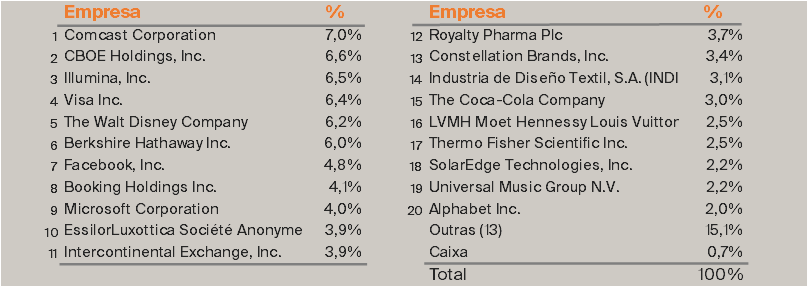

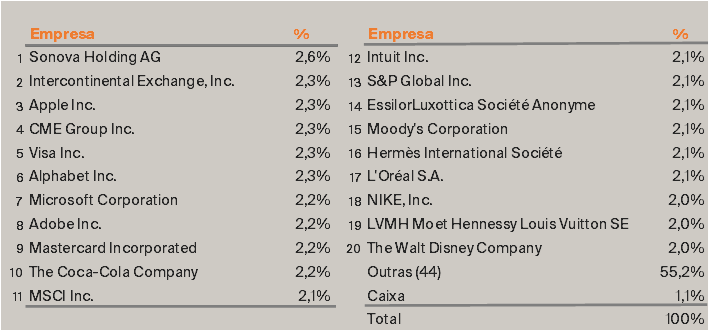

A estratégia de longo prazo fechou o trimestre com retorno de -2,82% em dólares enquanto o MSCI World, no mesmo período, caiu 5,15% também em dólares. Terminamos o trimestre com 33 empresas em nosso portfólio de longo prazo e as 10 maiores posições representando 56% da carteira, conforme tabela abaixo.

Fonte: GeoCapital. Data: 31/03/2022 *Valores em USD referentes ao Geo Fund.

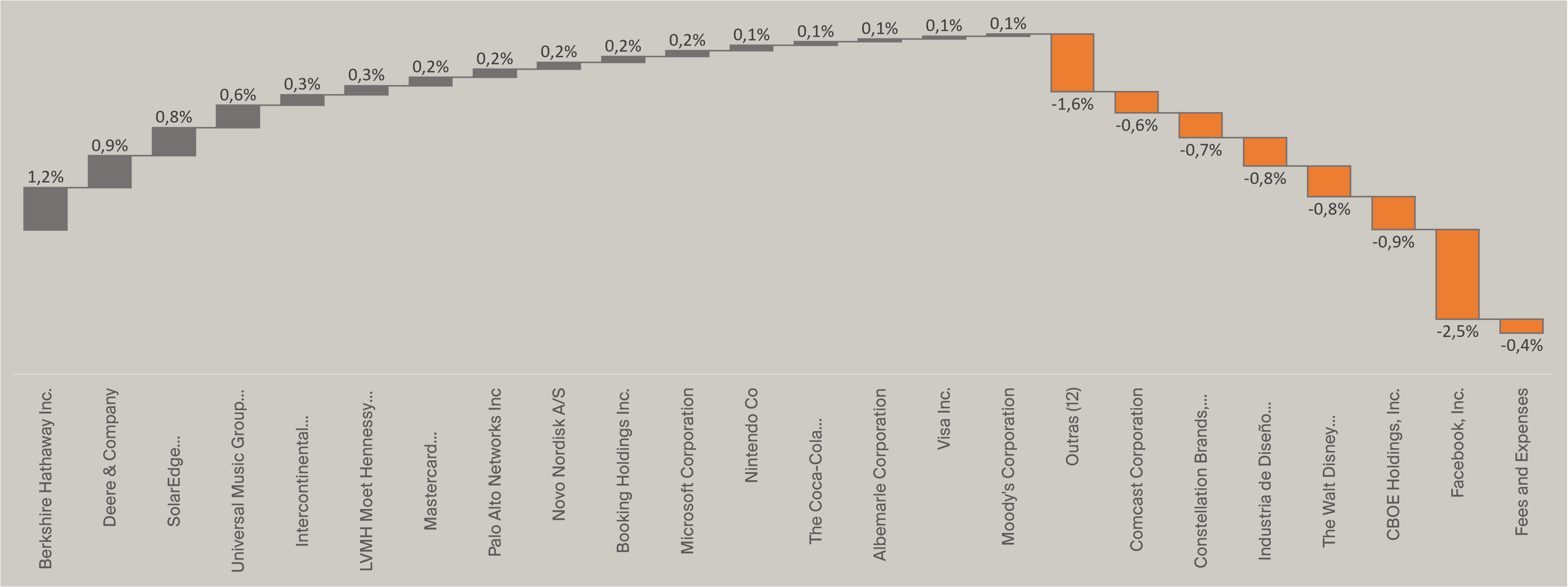

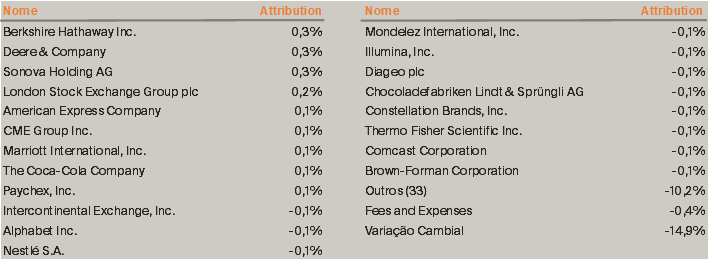

Abaixo a contribuição, por ativo, para o retorno do trimestre (-2,82%).  Fonte: GeoCapital Data: 31/03/2022 *Valores em USD referentes ao Geo Fund.

Fonte: GeoCapital Data: 31/03/2022 *Valores em USD referentes ao Geo Fund.

Estratégia concentrada

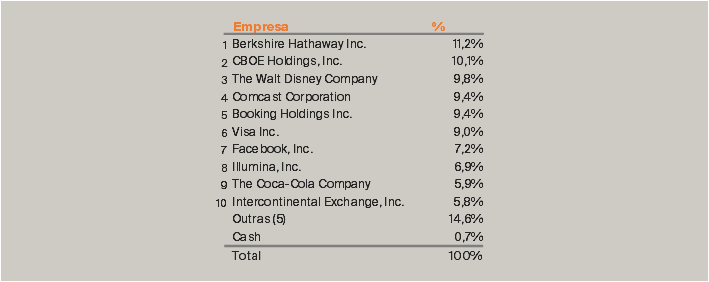

A estratégia concentrada fechou o trimestre com retorno de -3,41% em dólares enquanto o MSCI World, no mesmo período, caiu 5,15% também em dólares. Terminamos o trimestre com 15 empresas em nosso portfólio concentrado e as 10 maiores posições representando 85% da carteira, conforme tabela abaixo.

Fonte: GeoCapital Data: 31/03/2022 *Valores em USD referentes ao Geo Concentrated.

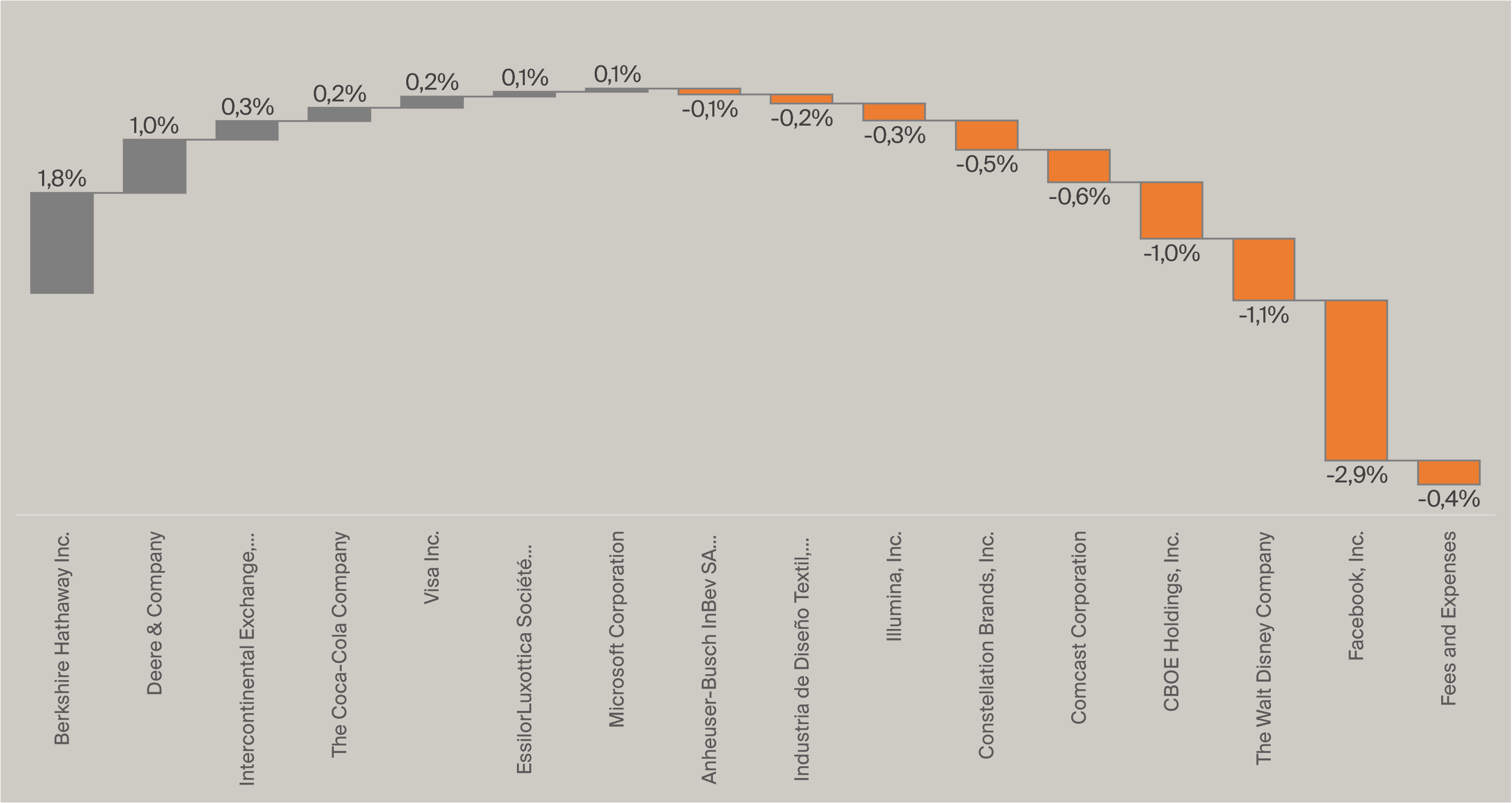

Abaixo a contribuição, por ativo, para o retorno do trimestre (-3,41%).  Fonte: GeoCapital Data: 31/03/2022 *Valores em USD referentes ao Geo Concentrated.

Fonte: GeoCapital Data: 31/03/2022 *Valores em USD referentes ao Geo Concentrated.

Estratégia Sistemática

O Geo Smart Beta de Qualidade, nosso portfólio sistemático, fechou o trimestre com retorno de -23,61%, já considerando a variação cambial no período (-14,88%). Terminamos o trimestre com 64 empresas em nosso portfólio sistemático e as 10 maiores posições representando apenas 23% da carteira, conforme tabela abaixo.

Fonte: GeoCapital. Data: 31/03/2022

Abaixo as contribuições, por ativo, para a performance no trimestre. (-23,61%).

Fonte: GeoCapital. Data: 31/03/2022

O Investimento em Healthcare

Ao longo dos últimos anos temos nos dedicado a entender melhor os modelos de negócio de empresas de saúde. Acreditamos que, apesar do risco de vencimento de patentes do setor, é possível entender o funcionamento da cadeia de valor e investir com segurança em boas oportunidades. Considerando a tendência de crescimento secular de gastos com healthcare e a evolução tecnológica que proporciona melhores tratamentos, entendemos que nosso universo de cobertura, e portfólios, poderiam ter maior exposição ao tema. Pesquisas científicas, vacinas, equipamentos e serviços médicos são todos componentes de uma área que historicamente cresceu consistentemente acima da inflação¹ e mais que outros setores da economia como vestuário, computacional e automotivo, para citar alguns exemplos. Como imaginar um cenário sem demanda por cuidados médicos? Healthcare é essencial para o bem-estar e qualidade de vida de qualquer população. Assim, acreditamos ser possível encontrar companhias com forte geração de valor ao acionista e vantagens competitivas relevantes, ou seja, empresas dominantes. Para aprofundar nosso conhecimento, buscamos ouvir opiniões de especialistas e participantes do mercado e mapear as áreas terapêuticas mais promissoras, o que resultou em mais de 10 conversas com médicos e envolvidos no setor e mais de 17 empresas analisadas. Abaixo, contamos mais sobre nossa filosofia de investimento e os casos de companhias líderes nas áreas terapêuticas e de inovação proprietária. Elos da cadeia expostos a equipamentos médicos, negociação de royalties e medicamentos focados nos chamam a atenção positivamente por não dependerem necessariamente do lançamento de novas patentes ou da criação transformacional de tecnologias. O denominado setor de Life Science Tools é fundamental no processo de descoberta de medicamentos, ciência genética, evolução tecnológica e redução de custos. Por exemplo, nos últimos anos o custo para decodificar um genoma humano completo vem diminuindo de forma muito similar aos custos de processamento de computadores - de centenas de milhares de dólares por pessoa para cerca de 1.000 dólares hoje - e com o valor de 100 dólares já sendo algo possível no curto prazo². Dois modelos de negócio nos chamaram a atenção nesse espaço: a Illumina, que já faz parte de nosso portfólio há mais tempo, fornecendo equipamentos para sequenciamento genético, e, mais recentemente, a Thermo Fischer, fornecedora americana de instrumentação científica, reagentes e consumíveis. Além do portfólio de instrumentos laboratoriais, a empresa também tem um segmento de serviços, permitindo desde estudos clínicos até a fabricação final de medicamentos (nenhuma outra companhia possui essa solução completa). Em relação a descoberta de novos medicamentos, não tentamos prever resultados científicos. Decidimos investir em empresas que possuem comprovado portfólio de produtos sem dependência de 'apostas' em medicamentos. O modelo de negócio que nos chamou a atenção nesse campo foi Royalty Pharma, especializada na compra de um percentual das vendas de medicamentos (royalties) e detentora de um conjunto de medicamentos de diversas áreas terapêuticas e em diferentes estágios de aprovação. Assim, não precisamos escolher a empresa vencedora, podendo nos beneficiar do fato de a empresa já ter uma coleção de candidatas mais promissoras, como se fossem 'diversas farmacêuticas dentro de apenas uma'. O modelo da Royalty Pharma não requer altos montantes investidos em Pesquisa e Desenvolvimento com o risco de perda de patentes/falhas nos testes clínicos. Ao contrário, os medicamentos mais promissores são selecionados por executivos de alta expertise (muitos deles PhDs) através de financiamento de inovações em todo o setor biofarmacêutico. Entendemos, porém, que há sim empresas especializadas e ultra focadas em determinadas áreas terapêuticas, referência em seus nichos, cujos modelos de negócio nos parecem excelentes oportunidades. É o caso da Novo Nordisk, empresa líder no tratamento de diabetes através de insulinas e medicamentos para obesidade. O risco de vencimento de patentes é mitigado através da sua capacidade superior de inovação em relação aos competidores, tornando a empresa consistentemente competitiva e líder de mercado.

Channel Checks em Nova York

Para aprofundamento nos casos de investimento, o time de healthcare decidiu fazer uma viagem à Nova York para visitar as empresas do universo de cobertura. Foram reuniões importantes para que pudéssemos reforçar nossas teses e aprofundar nosso conhecimento das companhias. Pudemos visitar a matriz da Abiomed em Danvers, Massachussetts, fabricante de dispositivos de suporte circulatório externos e implantáveis para o coração. Nessa visita conhecemos o centro de inovação, o processo produtivo, laboratório, executivos do alto escalão e o CFO que deixou clara a proposta de valor da companhia - assistência para casos de ataque cardíaco. Poder ver na prática a fabricação e as operações do dia a dia da empresa torna o entendimento muito mais tangível e nossas opiniões mais embasadas. Além disso, estamos mais animados com a tecnologia de mRNA para vacinas. A reunião com a Moderna nos mostrou que o mRNA é análogo a um software capaz de criar códigos geradores de proteínas através de cópias específicas de certos segmentos do DNA (conhecida como 'engenharia reversa'), permitindo a customização de acordo com cada necessidade terapêutica. Isso diminui o risco de mudanças permanentes no código genético dos pacientes que podem acontecer nas terapias celulares tradicionais. O desenvolvimento bem-sucedido de uma vacina de CMV (Citomegalovírus³) será uma enorme vantagem competitiva para a empresa, tornando-a pioneira nesse produto já que hoje não há nenhuma vacina no mercado para essa doença. A reunião com a Illumina reforçou nossa opinião sobre tendências seculares em healthcare associadas à crescente evolução tecnológica, o chamado 'século da biologia'. A existência de testes de biópsia líquida no mercado capazes de detectar câncer em estágios muito iniciais, aumentando assim a chance de sobrevivência e tratamento da doença é uma ótima notícia. E o mais interessante de tudo: os custos desse teste deverão cair ao longo do tempo, facilitando o acesso e melhorando a qualidade de vida da população. Segundo a empresa, tratamentos de câncer, doenças cardiovasculares e doenças degenerativas são áreas de foco atual na indústria e para onde 'o dinheiro está sendo canalizado'. Nas reuniões feitas com participantes do mercado pudemos entender melhor a corrida pelo desenvolvimento de medicamentos para o tratamento eficaz do Alzheimer. Até recentemente não havia nenhum medicamento no mercado para tratamento da doença, apenas para alívio dos seus sintomas. Isso mudou com a aprovação do medicamento Aduhelm, da empresa Biogen, pelo FDA e, apesar das controvérsias em relação a esse medicamento específico, muitos outros estudos clínicos estão sendo executados na tentativa de aprovação de medicamentos mais eficazes. A Roche, por exemplo, encontra-se em fase final de estudos clínicos de um medicamento no qual a Royalty Pharma detém royalties. Voltamos da viagem mais entusiasmados e confiantes com as oportunidades de investimento em healthcare. Os países emergentes fortalecem ainda mais o potencial do setor à medida em que sobem na curva de riqueza e investem mais no cuidado da saúde, seja por meio de políticas públicas seja por indivíduos gastando maior proporção de sua renda em saúde. Em nossa opinião as vencedoras nesse mercado com enormes oportunidades tendem a ser empresas com produtos de alto valor agregado e com gestores experientes. Healthcare hoje representa aproximadamente 15% da nossa estratégia de Longo Prazo, e continuaremos nos aprofundando em nossas teses e buscando excelentes modelos de negócios para fazerem parte de nossos portfólios.

Geo

2022 começou repleto de novidades para a Geo; Tendo como objetivo estarmos cada vez mais próximos dos nossos clientes e potenciais investidores, logo em janeiro estreamos um novo canal de contato. Lançamos o SegundaGeo, um podcast semanal no qual dividimos análises, notícias e opiniões da Geo sobre diversos assuntos do mundo todo. Toda segunda-feira no Spotify, um conteúdo novo, de um jeito leve, rápido e próximo. Aproveitando a volta ao presencial, também inauguramos semanalmente o nosso Geo da Tarde. O Geo da Tarde é uma oportunidade para nossos parceiros e clientes conhecerem nosso escritório, baterem um papo e tomarem um café conosco. Um espaço de trocas superinteressantes, onde nosso time explica sobre nossas teses, conversa sobre o momento e discute oportunidades. Já recebemos 6 escritórios e seguimos animados com a agenda cheia pela frente. Em fevereiro, tivemos o prazer de patrocinar o primeiro Congresso de Investimentos para a Geração Z, o Z-Summit. Foi gratificante trocarmos por um dia inteiro com o público jovem, disseminando nosso conhecimento e trazendo conceitos importantes para a carteira do investidor desde a sua formação. Com um painel sobre a importância da diversificação internacional, e um workshop do nosso time de analistas com jovens interessados pelo tema, a Geo se sentiu honrada em ser parte de uma iniciativa educacional tão relevante em nosso país. E foi neste primeiro trimestre também que tivemos o lançamento na plataforma da XP de nosso fundo de Previdência Privada, o Geo Empresas Globais em Dólares XP Seguros Prev FIC FIM PGBL/VGBL, fundo cuja estratégia de investimento consiste em alocar 40% em nosso processo de investimento ativo de longo prazo, em dólares, e 60% em CDI. Ótima alternativa para os clientes que querem, com sua aposentadoria, investir nos melhores modelos de negócio do mundo e ainda obter ao longo do tempo um benefício tributário. Por fim, gostaríamos também de compartilhar duas iniciativas importantes para a Geo referente a ESG. Nos tornamos, nesse trimestre, signatários do CDP (Carbon Disclosure Project), iniciativa internacional que tem como objetivo aumentar a transparência dos efeitos causados ao meio ambiente pelas grandes empresas. Assim, temos acesso ao impacto ambiental de mais de 13 mil empresas no mundo, podendo melhorar nosso entendimento desse aspecto quando avaliamos as empresas de nosso universo de cobertura. Outra novidade é que fizemos a compensação de nossas emissões de carbono nos níveis 1, 2 e 3 através da compra de créditos de CO2 da Biofílica, empresa referência nesse segmento. Foram todas iniciativas que nos enchem de orgulho e nos deixam ainda mais animados em nossa trajetória.

Agradecemos a parceria e confiança de todos.

Abraços,

Equipe GeoCapital

¹Fonte: The Ruffer Review 2020, Ruffer LLC, UK. Link: https://www.ruffer.co.uk/-/media/ruffer-website/files/ruffer-review/2020/ruffer_review_2020.pdf?la=en&hash=0C9FBC12DE70AF403683435F2F21E007

² Fonte: Bloomberg, 27 de fevereiro de 2019. A $100 Genome Within Reach, Illumina CEO Asks If World Is Ready. Link: https://www.bloomberg.com/news/articles/2019-02-27/a-100-genome-within-reach-illumina-ceo-asks-if-world-is-ready

³ O citomegalovírus (CMV) pertencente à família dos herpesvírus, causa uma infecção muitas vezes assintomática. Porém, quando transmitido para bebês e pacientes com o sistema imunológico enfraquecido pode causar febre, dor de garganta, aumento do fígado, baço, e outros sérios problemas.