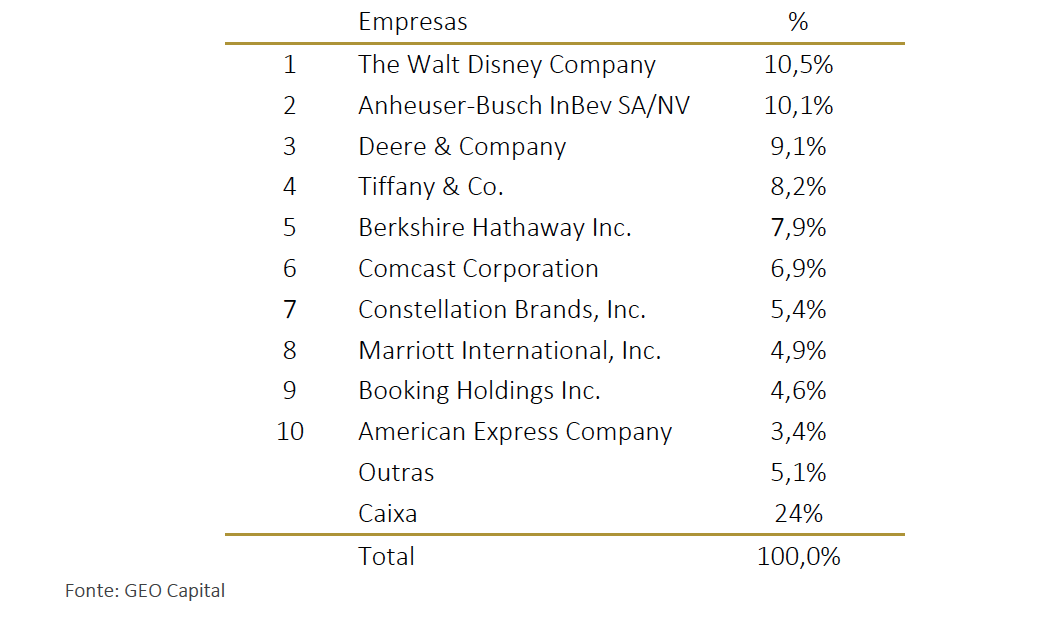

Caros investidores, Apresentaremos nesse terceiro relatório trimestral de 2019 as principais alterações nos portfólios de nossas estratégias de longo prazo e concentrada, bem como uma visão do nosso time de investimentos acerca dos impactos da atual guerra comercial. ESTRATÉGIA DE LONGO PRAZO Durante o 3º trimestre fizemos algumas alterações importantes em nossos portfólios em decorrência da dinâmica de preços dos mercados, diminuindo nossa posição em algumas empresas que tinham participação relevante na carteira e aumentando algumas posições específicas que, em função da volatilidade, especialmente no mês de agosto, se mostraram bastante atrativas. Entre as diminuições, o maior destaque foi Moody?s, que no último trimestre era a maior posição do fundo e que, em setembro, passou a ser uma posição pequena, não estando nem mais entre as 10 principais alocações. Importante notar que tal diminuição se deu única e exclusivamente pelo fator preço, ou seja, as fortes altas no preço das ações de Moody´s nos fizeram enxergar menores retornos olhando para o valor de longo prazo da empresa, mesmo que a tese de investimentos do ponto de vista de qualidade do modelo de negócios da empresa tenha permanecido intacta. No lado das posições que foram aumentadas o grande destaque foi Tiffany que, na última carta, representava 4,6% do portfólio de longo prazo e, no fim de setembro, chegou a 8,2%. Aqui, um ponto importante. Apesar do foco desse relatório ser o 3º trimestre, gostaríamos de destacar que, diante da oferta de compra que a empresa recebeu por parte do grupo LVMH e a consequente valorização de suas ações acima de nosso ponto de zeragem, liquidamos nossa posição em Tiffany no mês de outubro o que gerou importante contribuição para o retorno do portfólio no mês. Em um artigo recente publicado no Brazil Journal (1) e que está disponível em nosso site explicamos nossa visão sobre os méritos de uma potencial transação entre as empresas. Terminamos o trimestre com 12 ativos no portfólio e posição de caixa de aproximadamente 24%. A tabela a seguir mostra as principais posições da carteira.

(1) https://braziljournal.com/tiffanylvmh-o-valor-da-caixinha-azul

TABELA 1. AS 10 MAIORES EMPRESAS DA ESTRATÉGIA DE LONGO PRAZO EM 30 DE SETEMBRO DE 2019

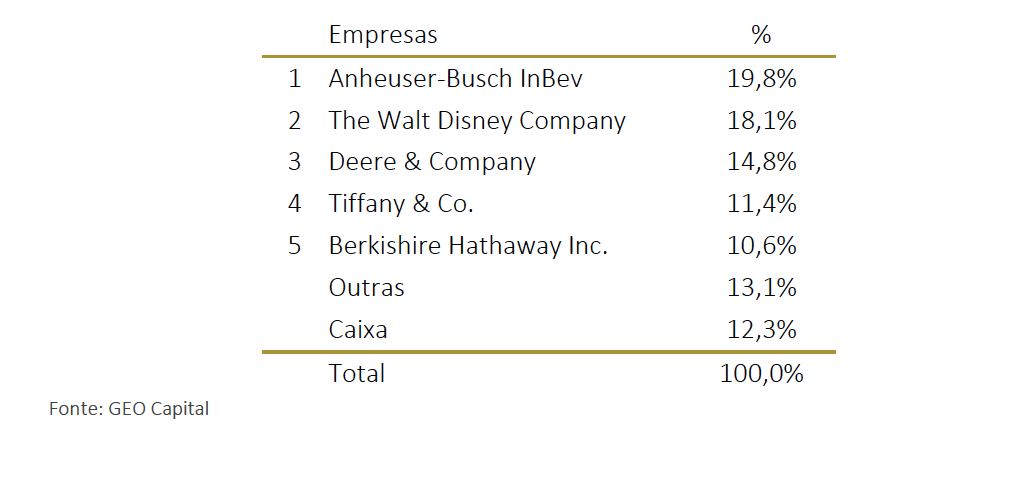

ESTRATÉGIA CONCENTRADA Na estratégia concentrada o fator preço é ainda mais relevante para as alterações do portfólio, ou seja, iniciamos a alocação em ações em momentos mais estressados do que na estratégia de longo prazo e desmontamos as posições antes, respeitando o mandato da estratégia. Assim, os mesmos movimentos supracitados ocorreram no portfólio da estratégia concentrada, porém, de forma ainda mais acentuada. A posição em Moody?s foi de 12,5% para 2,8%, refletindo, da mesma forma que no caso do portfólio de longo prazo, menores retornos esperados. Em relação a compras, no portfólio concentrado, vale destacar o caso de Berkshire Hathaway que subiu de 3,5% para 10,60% no final de setembro. Quanto a Tiffany, o movimento de queda das ações em agosto também foi forte o suficiente para que as ações da empresa entrassem de forma importante no portfólio concentrado, chegando no final de setembro a 11,30%. Nessa estratégia, assim como na de longo prazo, zeramos nossa posição em Tiffany em função da valorização das ações. Terminamos o trimestre investidos em 5 empresas e com aproximadamente 12% de caixa, como mostra a tabela abaixo.

ESTRATÉGIA CONCENTRADA Na estratégia concentrada o fator preço é ainda mais relevante para as alterações do portfólio, ou seja, iniciamos a alocação em ações em momentos mais estressados do que na estratégia de longo prazo e desmontamos as posições antes, respeitando o mandato da estratégia. Assim, os mesmos movimentos supracitados ocorreram no portfólio da estratégia concentrada, porém, de forma ainda mais acentuada. A posição em Moody?s foi de 12,5% para 2,8%, refletindo, da mesma forma que no caso do portfólio de longo prazo, menores retornos esperados. Em relação a compras, no portfólio concentrado, vale destacar o caso de Berkshire Hathaway que subiu de 3,5% para 10,60% no final de setembro. Quanto a Tiffany, o movimento de queda das ações em agosto também foi forte o suficiente para que as ações da empresa entrassem de forma importante no portfólio concentrado, chegando no final de setembro a 11,30%. Nessa estratégia, assim como na de longo prazo, zeramos nossa posição em Tiffany em função da valorização das ações. Terminamos o trimestre investidos em 5 empresas e com aproximadamente 12% de caixa, como mostra a tabela abaixo.

TABELA 2. AS 5 MAIORES EMPRESAS DA ESTRATÉGIA CONCENTRADA EM 30 DE SETEMBRO DE 2019

TRADE WAR Quem conhece um pouco mais a GEO sabe que não trabalhamos com cenários macroeconômicos e que todas as avaliações são feitas individualmente empresa a empresa. Por outro lado, temas macro que impactam empresas devem ser incorporados na nossa visão de valor de longo prazo. Nosso objetivo nessa seção é contar o que fizemos em algumas dessas situações. Discussões sobre medidas protecionistas nas relações comerciais entre economias foram bastante relevantes nos últimos anos. O gráfico abaixo mostra a evolução da relevância do termo no Google Trends, ilustrando o aumento da relevância desse tema desde o começo de 2018.

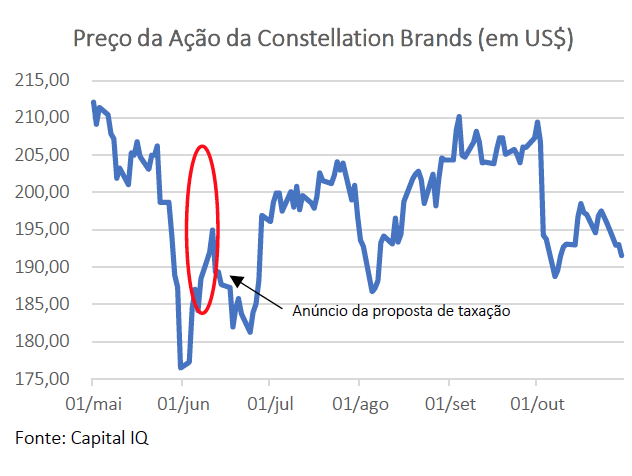

TRADE WAR Quem conhece um pouco mais a GEO sabe que não trabalhamos com cenários macroeconômicos e que todas as avaliações são feitas individualmente empresa a empresa. Por outro lado, temas macro que impactam empresas devem ser incorporados na nossa visão de valor de longo prazo. Nosso objetivo nessa seção é contar o que fizemos em algumas dessas situações. Discussões sobre medidas protecionistas nas relações comerciais entre economias foram bastante relevantes nos últimos anos. O gráfico abaixo mostra a evolução da relevância do termo no Google Trends, ilustrando o aumento da relevância desse tema desde o começo de 2018.  Apesar de ser um tema bastante abrangente, na sua grande maioria tem envolvido os EUA de um lado e algumas economias do outro, principalmente China, Europa e México. Dada a presença global das nossas empresas, certas discussões nos fizeram reavaliar nossa visão de valor para algumas empresas. A tensão entre o então candidato Donald Trump e a China começou ainda durante a sua campanha presidencial, em junho de 2016, quando o mesmo anunciou planos para conter o que chamou de práticas comerciais injustas por parte da China. As medidas e tarifas começaram em 2017, no primeiro ano de seu mandato e desde então afetaram diversos setores da economia. Acompanhamos de perto as sanções e tarifas na cadeia agrícola para entendermos potenciais implicações para a John Deere, uma das maiores posições do nosso portfólio. Recentemente, o analista responsável pela Deere fez uma viagem para entender impactos do moratório Chinês na compra da soja americana. As principais conclusões e observações foram que uma restrição chinesa na compra de soja tinha uma baixa probabilidade de ser sustentada por muito tempo em função da alta demanda da China por soja e do número limitado de produtores em grande escala, sendo os EUA um deles. Além disso, o fazendeiro tem a opção de plantar milho na mesma área onde se planta a soja. Sendo assim, apesar das discussões em curso, fazendeiros devem continuar investindo na frota de equipamentos, que atualmente está com a idade média mais alta dos últimos 6 anos ? o que sugere uma necessidade de reposição no médio prazo. Dessa forma, mantivemos nossa tese de investimento e visão de valor no longo prazo inalteradas. A Boeing é outra empresa do nosso universo de cobertura com um alto grau de exposição a efeitos da guerra comercial entre EUA e China. Como a compra de aviões pelas empresas Chinesas é feita de forma centralizada pelo governo, o estado das relações comerciais entre os países afeta compras de aviões da Boeing. Na GEO Capital temos como prática atribuir probabilidades em situações onde não sabemos o que acontecerá no futuro. Sendo assim, ajustamos nossas projeções para refletir uma probabilidade de que houvesse uma menor demanda por parte da China, o que foi constatado pela empresa no último resultado da mesma. Além disso, em maio deste ano o governo americano anunciou que pretendia impor uma taxação para produtos fabricados no México que poderia atingir 25%. Essa foi uma medida em represália a uma ?na ótica dos EUA ? falta de controle sobre as fronteiras mexicanas por parte do governo, o que vinha resultando um alto número de imigrantes ilegais cruzando a fronteira para dentro dos EUA. A Constellation Brands, dona das marcas Corona e Modelo dentro dos EUA, tem parte relevante da sua fabricação no México, o que fez com que as ações da empresa caíssem 6% no dia do anúncio.

Apesar de ser um tema bastante abrangente, na sua grande maioria tem envolvido os EUA de um lado e algumas economias do outro, principalmente China, Europa e México. Dada a presença global das nossas empresas, certas discussões nos fizeram reavaliar nossa visão de valor para algumas empresas. A tensão entre o então candidato Donald Trump e a China começou ainda durante a sua campanha presidencial, em junho de 2016, quando o mesmo anunciou planos para conter o que chamou de práticas comerciais injustas por parte da China. As medidas e tarifas começaram em 2017, no primeiro ano de seu mandato e desde então afetaram diversos setores da economia. Acompanhamos de perto as sanções e tarifas na cadeia agrícola para entendermos potenciais implicações para a John Deere, uma das maiores posições do nosso portfólio. Recentemente, o analista responsável pela Deere fez uma viagem para entender impactos do moratório Chinês na compra da soja americana. As principais conclusões e observações foram que uma restrição chinesa na compra de soja tinha uma baixa probabilidade de ser sustentada por muito tempo em função da alta demanda da China por soja e do número limitado de produtores em grande escala, sendo os EUA um deles. Além disso, o fazendeiro tem a opção de plantar milho na mesma área onde se planta a soja. Sendo assim, apesar das discussões em curso, fazendeiros devem continuar investindo na frota de equipamentos, que atualmente está com a idade média mais alta dos últimos 6 anos ? o que sugere uma necessidade de reposição no médio prazo. Dessa forma, mantivemos nossa tese de investimento e visão de valor no longo prazo inalteradas. A Boeing é outra empresa do nosso universo de cobertura com um alto grau de exposição a efeitos da guerra comercial entre EUA e China. Como a compra de aviões pelas empresas Chinesas é feita de forma centralizada pelo governo, o estado das relações comerciais entre os países afeta compras de aviões da Boeing. Na GEO Capital temos como prática atribuir probabilidades em situações onde não sabemos o que acontecerá no futuro. Sendo assim, ajustamos nossas projeções para refletir uma probabilidade de que houvesse uma menor demanda por parte da China, o que foi constatado pela empresa no último resultado da mesma. Além disso, em maio deste ano o governo americano anunciou que pretendia impor uma taxação para produtos fabricados no México que poderia atingir 25%. Essa foi uma medida em represália a uma ?na ótica dos EUA ? falta de controle sobre as fronteiras mexicanas por parte do governo, o que vinha resultando um alto número de imigrantes ilegais cruzando a fronteira para dentro dos EUA. A Constellation Brands, dona das marcas Corona e Modelo dentro dos EUA, tem parte relevante da sua fabricação no México, o que fez com que as ações da empresa caíssem 6% no dia do anúncio.  A partir desse anúncio, nossa primeira prioridade foi verificar se nossa tese de investimentos ainda continuava válida. Em seguida, analisamos o potencial impacto na estrutura de custos da Constellation Brands. Dado nosso longo histórico de cobertura da empresa, já tínhamos estimativas sobre quanto dos custos operacionais da empresa eram baseados no México e o que poderia ser eventualmente transferido para os EUA. Além disso, atribuímos uma probabilidade dessa tarifa se materializar. O resultado da nossa análise foi uma redução marginal na nossa visão de longo prazo (menor que a variação do preço da ação), o que nos permitiu aumentar nossa posição investida na empresa. Dessa forma, seguiremos monitorando como o ambiente macroeconômico impacta as operações das empresas sob nossa cobertura afim de (i) aproveitar oportunidades e (ii) minimizar riscos. GEO Conforme relatado em nossa última carta, seguimos com nossa estratégia de dobrarmos nossa aposta na GEO. Já estamos instalados em nosso novo escritório, os times de investimentos, comercial e operações têm crescido através de processos bastante concorridos e estamos bastante animados com o momento da empresa. Aproveitamos para comunicar que, desde Agosto/2019, o dia-a-dia da GEO passou a ser comandado formalmente pela diretoria executiva, composta por Daniel Martins (CEO e Diretor de Investimentos), Gustavo Aranha (Diretor Comercial/Marketing), Arthur Siqueira (Diretor) e Fabio Maeyama (Diretor de Risco e Compliance), com o objetivo de dar mais celeridade às decisões do dia a dia da empresa. Oliver Mizne e Pino Segni, cofundadores junto com Daniel Martins, mantêm suas funções estratégicas na empresa, assim como suas participações em diversos Comitês (como Comitê de Pessoas, Comitê de Investimentos, etc.). Gostaríamos de dividir também que, refletindo nossa preocupação com boas práticas de investimentos nos tornamos signatários do PRI ? Principles for Responsible Investment. Mais uma vez, fica aqui nosso agradecimento pela confiança em nosso time para gestão de seu portfólio de Global Equities. Abraço, Equipe GEO Capital.

A partir desse anúncio, nossa primeira prioridade foi verificar se nossa tese de investimentos ainda continuava válida. Em seguida, analisamos o potencial impacto na estrutura de custos da Constellation Brands. Dado nosso longo histórico de cobertura da empresa, já tínhamos estimativas sobre quanto dos custos operacionais da empresa eram baseados no México e o que poderia ser eventualmente transferido para os EUA. Além disso, atribuímos uma probabilidade dessa tarifa se materializar. O resultado da nossa análise foi uma redução marginal na nossa visão de longo prazo (menor que a variação do preço da ação), o que nos permitiu aumentar nossa posição investida na empresa. Dessa forma, seguiremos monitorando como o ambiente macroeconômico impacta as operações das empresas sob nossa cobertura afim de (i) aproveitar oportunidades e (ii) minimizar riscos. GEO Conforme relatado em nossa última carta, seguimos com nossa estratégia de dobrarmos nossa aposta na GEO. Já estamos instalados em nosso novo escritório, os times de investimentos, comercial e operações têm crescido através de processos bastante concorridos e estamos bastante animados com o momento da empresa. Aproveitamos para comunicar que, desde Agosto/2019, o dia-a-dia da GEO passou a ser comandado formalmente pela diretoria executiva, composta por Daniel Martins (CEO e Diretor de Investimentos), Gustavo Aranha (Diretor Comercial/Marketing), Arthur Siqueira (Diretor) e Fabio Maeyama (Diretor de Risco e Compliance), com o objetivo de dar mais celeridade às decisões do dia a dia da empresa. Oliver Mizne e Pino Segni, cofundadores junto com Daniel Martins, mantêm suas funções estratégicas na empresa, assim como suas participações em diversos Comitês (como Comitê de Pessoas, Comitê de Investimentos, etc.). Gostaríamos de dividir também que, refletindo nossa preocupação com boas práticas de investimentos nos tornamos signatários do PRI ? Principles for Responsible Investment. Mais uma vez, fica aqui nosso agradecimento pela confiança em nosso time para gestão de seu portfólio de Global Equities. Abraço, Equipe GEO Capital.