Em nosso terceiro relatório trimestral de 2021 traremos os resultados de nossas estratégias ativas (Longo Prazo e Concentrada) e do Geo Smart Beta de Qualidade, nosso fundo sistemático.

Mostraremos nosso baratômetro (yield médio do portfólio) com mais detalhes, pois nesses primeiros dias de outubro ele atingiu o raro valor de 16% a.a. para os próximos 5 anos.

Além disso, dividiremos a visão qualitativa que lastreia nossa tese de investimento em Palo Alto Networks, empresa referência no setor de segurança cibernética.

Resultados do ano, até setembro

Terminado o 3º trimestre, nossa estratégia de longo prazo acumula retorno positivo de 9,33% no ano, em dólares. Enquanto a estratégia concentrada, acumula, até setembro, alta de 12,12%, também em dólares. Enquanto isso, o Smart Beta de Qualidade rendeu, até o final de setembro, 17,25%, já considerando a variação cambial do período.

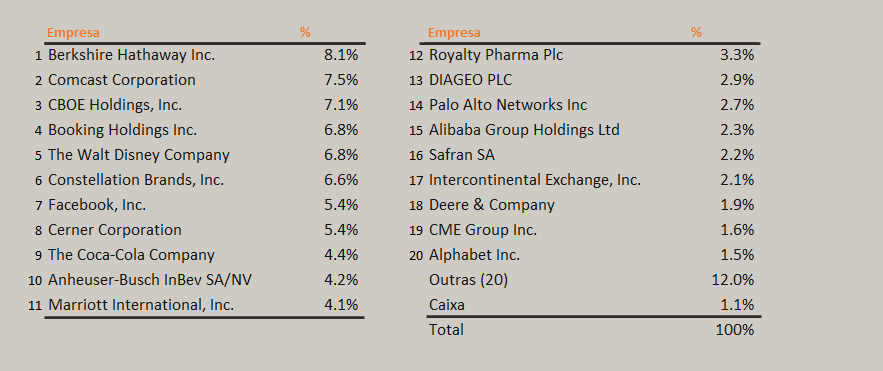

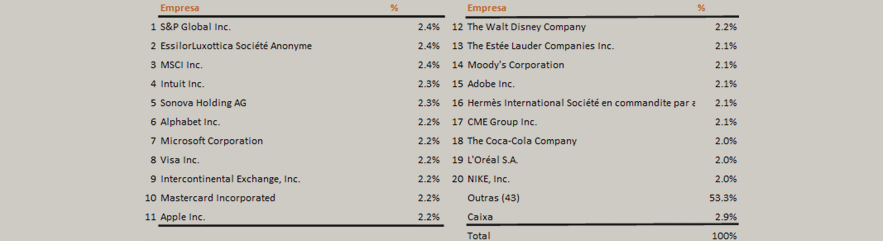

Estratégia de longo prazo Fechamos o trimestre com 40 empresas em nosso portfólio de longo prazo, com as 10 maiores posições representando 62% do fundo, conforme tabela abaixo.

Fonte: GeoCapital. Data: 30/09/2021 *Valores em USD referentes ao Geo Fund.

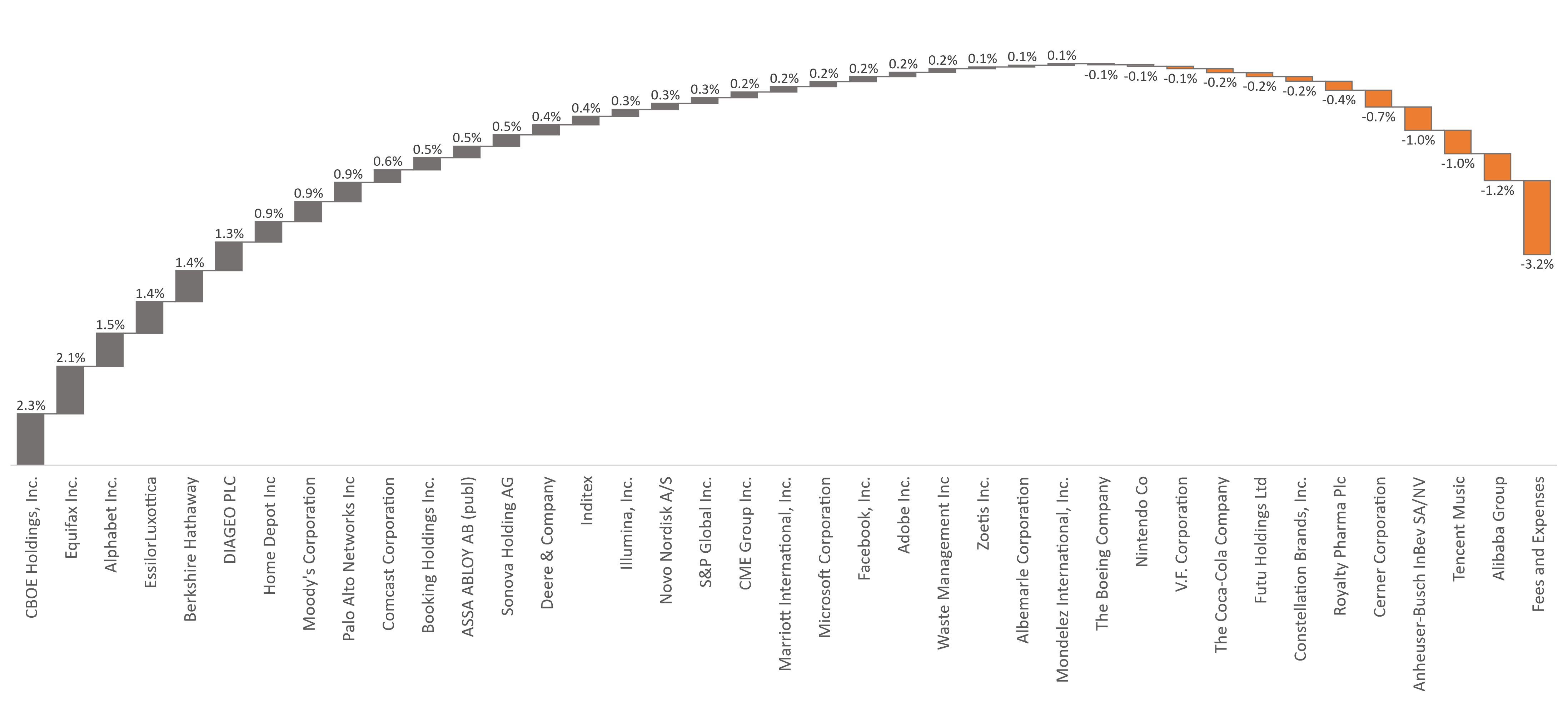

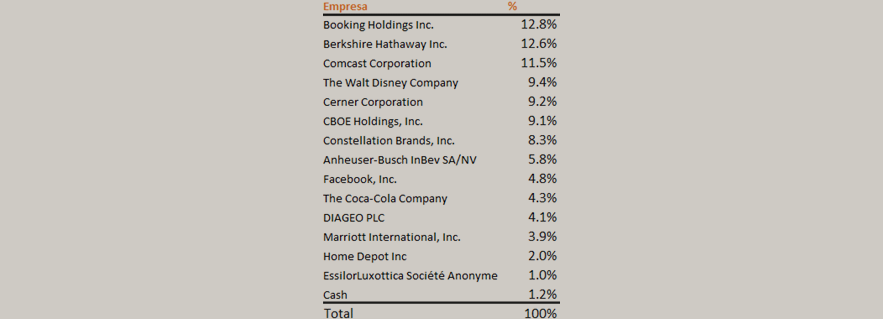

Abaixo a contribuição, por ativo, para o retorno acumulado no ano (+9,33% a.a.):  Fonte: GeoCapital Data: 30/09/2021 *Valores em USD referentes ao Geo Fund. Estratégia concentrada Terminamos o trimestre com 14 empresas no portfólio concentrado, com as 10 maiores posições representando 88% do fundo, conforme abaixo.

Fonte: GeoCapital Data: 30/09/2021 *Valores em USD referentes ao Geo Fund. Estratégia concentrada Terminamos o trimestre com 14 empresas no portfólio concentrado, com as 10 maiores posições representando 88% do fundo, conforme abaixo.

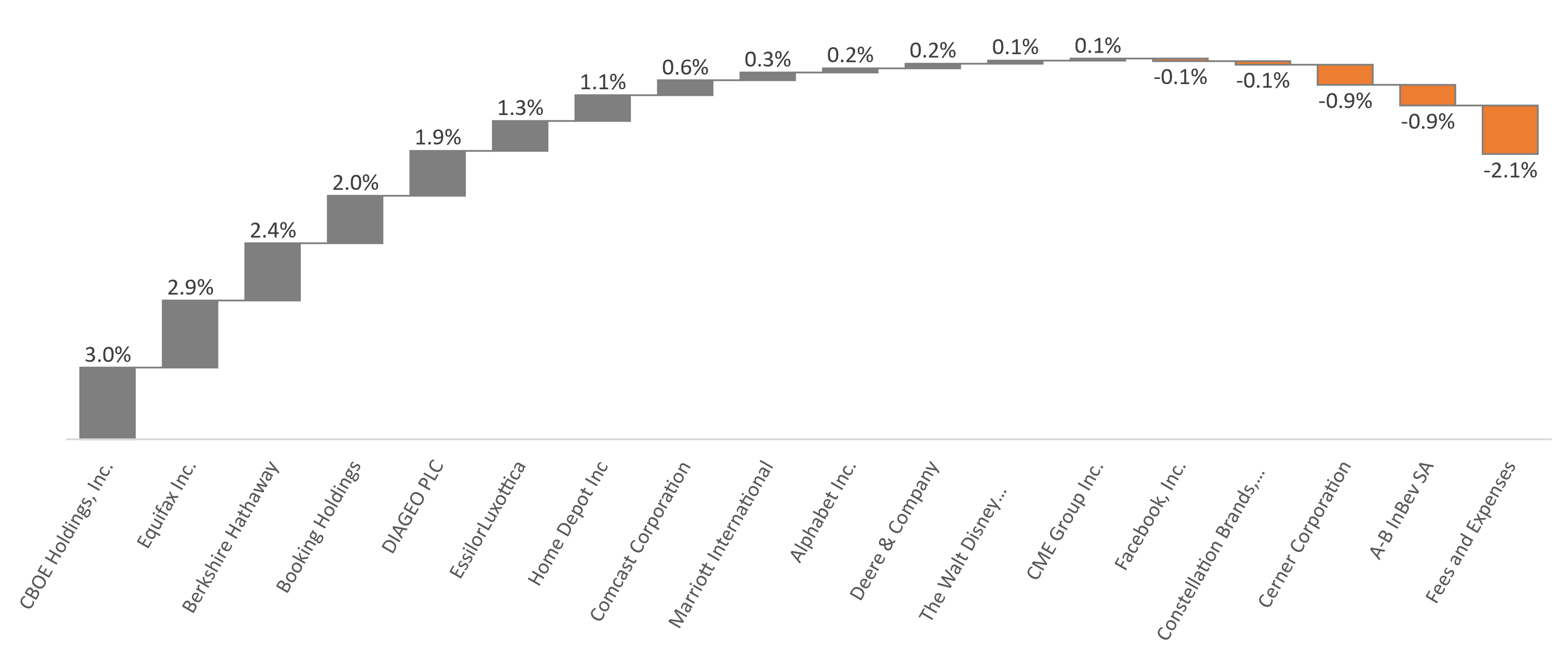

Fonte: GeoCapital. Data: 30/09/2021 Abaixo a contribuição, por ativo, para o retorno acumulado no ano (+12,12% a.a.):  Fonte: GeoCapital Data: 30/09/2021 *Valores em USD referentes ao Geo Concentrated.

Fonte: GeoCapital Data: 30/09/2021 *Valores em USD referentes ao Geo Concentrated.

Geo Smart Beta de Qualidade

Nosso portfólio sistemático terminou o trimestre com 63 empresas no portfólio, sendo que as 10 maiores posições representam 23% do fundo, conforme tabela abaixo.

Fonte: GeoCapital. Data: 30/09/2021

Abaixo as maiores contribuições, por ativo, para a performance no ano (+17,25% a.a.):

Fonte: GeoCapital. Data: 30/09/2021

Baratômetro

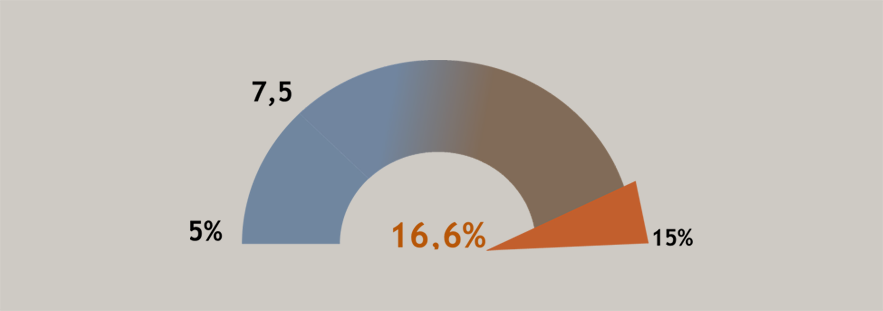

Nossos clientes e parceiros sabem que temos uma ferramenta que divulgamos em nossas apresentações e informes mensais cujo objetivo é mostrar quanto enxergamos a cada momento de retorno potencial no portfólio de ações dos nossos fundos ativos para os próximos 5 anos, medidos em retorno anualizado - o baratômetro (Retorno Médio do Portfólio). A ideia de divulgar e falar sobre a ferramenta é mostrar de forma clara e transparente que ao longo do tempo, dependendo dos preços de mercado dos ativos do portfólio, há momentos melhores do que outros para se investir. Aqui um conceito importante para todo investidor de renda variável - em todo o processo de investimento em ações controlamos apenas o momento da compra, logo, pensar nele e decidir de forma racional o momento do investimento faz muita diferença no retorno final. Com o objetivo de entregar a nossos clientes retornos anualizados de 10% a.a. em dólares em janelas longas de tempo (5 anos), procurarmos investir nas empresas de altíssima qualidade que compõem nosso universo de cobertura de forma contracíclica afim de maximizar a probabilidade de conseguirmos entregar tais retornos. Esse é nosso trabalho! Mas, se conseguirmos que nossos clientes também invistam de forma contracíclica, ou seja, invistam no fundo em momentos em que o baratômetro está mais alto, a probabilidade de que o retorno nos próximos anos desse cliente atinja os 10% a.a. aumenta de forma relevante. Acompanhamos esse índice desde o início da Geo e isso tem sido verdade durante todo esse tempo. Como dissemos, há momentos melhores do que outros para se investir em um portfólio de empresas para o longo prazo. E há momentos muito especiais, muito raros. Estamos num desses momentos, raros, onde o baratômetro bateu 16% a.a. no início de outubro! Com a volatilidade do mês de setembro muitos ativos de altíssima qualidade tiveram seus preços comprimidos sem, na nossa opinião, qualquer motivo material quando olhamos essas empresas daqui a 5 anos. Assim, os retornos projetados para esses ativos subiram muito, nos deixando extremamente confiantes de que estamos sim num momento especial para o investimento em nosso portfólio de longo prazo.

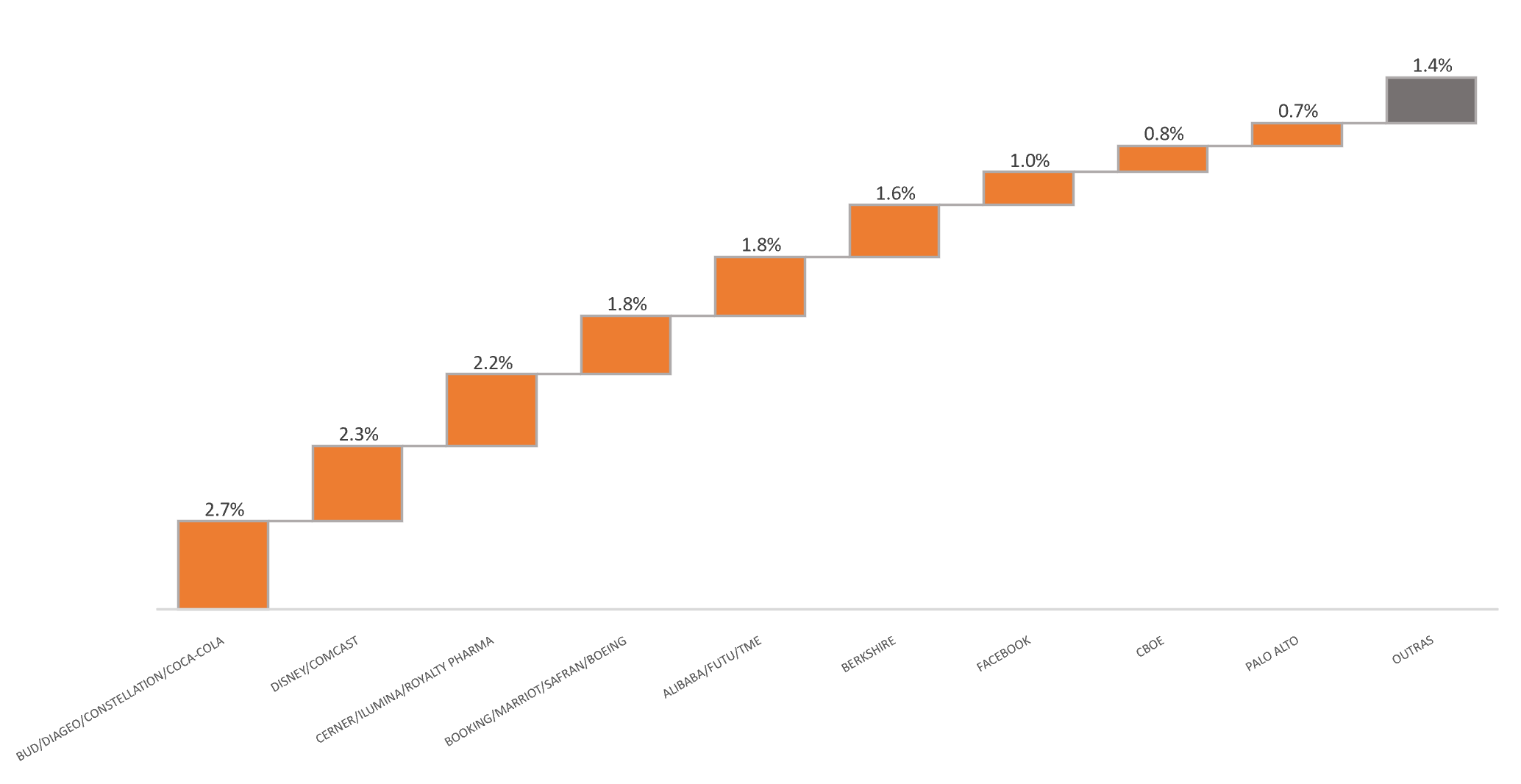

Importante: Obviamente o portfólio pode ficar ainda mais barato e levar um tempo grande para entregar retornos desproporcionalmente positivos, porém, temos sim a opinião de que com uma alta probabilidade o investimento em nosso portfólio de ações nesses raros momentos de baratômetro de 16% a.a. ou mais trará em 5 anos excelentes retornos em dólares. Como sabemos que investir de forma contracíclica não é necessariamente intuitivo e certamente no momento do investimento pode ser bem pouco confortável, decidimos, pela 1ª vez, abrir ainda mais nossa visão e mostrar, assim, de onde vem nosso otimismo com o portfólio quando pensamos em 5 anos. O gráfico abaixo mostra, de forma já ponderada pela posição de cada empresa em nosso portfólio, qual a contribuição dos ativos para o retorno médio esperado de 16% a.a. para os próximos 5 anos.  Importante destacar a diversidade de empresas em relação a setores, geografias e características de modelos de negócio que compõem esse alto retorno esperado de nossa carteira pois essa diversificação traz ao nosso cliente não só um alto retorno esperado para os próximos 5 anos como também um portfólio seguro do ponto de vista de exposição a fatores de risco específicos. Mais uma vez, não sabemos qual será o caminho do retorno do nosso portfólio nos próximos anos, mas acreditamos que aqueles clientes que, de forma contracíclica optarem por investir nos produtos ativos da GeoCapital agora, aumentarão muito a probabilidade de obterem retornos acima de 10% a.a. em dólares nos próximos 5 anos.

Importante destacar a diversidade de empresas em relação a setores, geografias e características de modelos de negócio que compõem esse alto retorno esperado de nossa carteira pois essa diversificação traz ao nosso cliente não só um alto retorno esperado para os próximos 5 anos como também um portfólio seguro do ponto de vista de exposição a fatores de risco específicos. Mais uma vez, não sabemos qual será o caminho do retorno do nosso portfólio nos próximos anos, mas acreditamos que aqueles clientes que, de forma contracíclica optarem por investir nos produtos ativos da GeoCapital agora, aumentarão muito a probabilidade de obterem retornos acima de 10% a.a. em dólares nos próximos 5 anos.

O investimento em Palo Alto Networks

Tema cada vez mais em voga entre as empresas, os ataques online de hackers tem sido frequentes e, assim, o negócio de proteção de dados (segurança cibernética) vem se mostrando um setor com importantes avenidas de crescimento nos próximos anos. Identificamos essa tendência em nossas constantes conversas com empresas de nossa cobertura, notando que cada vez mais as grandes companhias investem nesse tipo de proteção. Surgiu, assim, a ideia de buscarmos entender mais dos modelos de negócio das empresas provedoras de segurança de dados e tentar identificar se havia, dentre elas, alguma que se destacasse como dominante e que, portanto, pudesse estar em nosso universo de cobertura. A empresa que nos chamou a atenção e se destacou como a maior referência no setor foi a Palo Alto Networks, líder no setor de Next-Generation Firewall, que combina a expertise técnica de desenvolver o firewall físico e virtual, com a capacidade de monitoramento, se alavancando com inteligência artificial. Atuando em mais de 150 países e com receitas anuais de USD 4 bilhões, entendemos que a empresa está bem posicionada para capturar boa parte do adicional de investimento em segurança cibernética que deve ser feito pelas empresas dos diversos setores ao redor do mundo. É, portanto, o potencial de crescimento da companhia o principal pilar de nossa tese de investimento em Palo Alto. Há em curso também na companhia uma migração do modelo de negócio de puramente venda de hardware para um modelo de negócio híbrido, combinando a venda do produto físico com assinatura de serviços de monitoramento e prevenção, adicionando assim receitas recorrentes e expansão de margens operacionais. Essa migração do modelo de negócio, em nossa opinião, aumenta ainda mais o poder de preço da empresa que mostra margens brutas altas e estáveis e grande geração de caixa operacional. O pilar de cultura de dono se sustenta pela característica inovadora e empreendedora com a qual a empresa é gerida aliada a forte cultura de execução. O fundador do negócio (Nir Zuk) segue na empresa como CTO (chief technology officer) e mantem participação acionaria na companhia. Iniciamos nosso investimento na empresa (PANW) no início de 2021, nos aproveitando do movimento de queda das ações naquele momento e, desde nossa primeira compra as ações subiram mais de 55%, contribuindo de forma bastante positiva para o retorno do ano. Apesar dessa valorização desde nosso investimento quando olhamos e analisamos as perspectivas do negócio enxergamos enorme potencial de valorização para as ações da empresa nos próximos 5 anos, o que se reflete na também importante contribuição do ativo para o retorno esperado (baratômetro).

Geo

Nesse trimestre decidimos aplicar, pela primeira vez, a pesquisa do GPTW (Great Place to Work) com vistas a termos uma fotografia clara de, em termos de ambiente de trabalho, onde estamos indo bem e onde podemos melhorar. Ficamos primeiramente bastante animados com o alto envolvimento de toda a empresa no processo, tendo sido o número de respondentes bastante alto como percentual do total de colaboradores. E, com bastante orgulho, podemos dizer que fomos certificados pelo GPTW!

Esse resultado só nos motiva a buscar melhorar ainda mais como empresa para que tenhamos sempre um time forte, alinhado e motivado, trabalhando junto e em favor de vocês, nossos já mais de 3100 clientes.

E, mais uma vez, obrigado pela confiança.

Abraços,

Equipe GeoCapital