Em nosso quarto relatório trimestral de 2021 traremos os resultados de nossas estratégias ativas (Longo Prazo e Concentrada) e do Geo Smart Beta de Qualidade, nosso fundo sistemático. Traremos também um estudo sobre os retornos da estratégia ativa de longo prazo desde dezembro de 2018 quando, assim como em 2021, o nosso baratômetro (yield médio do portfólio) fechou o ano com valor acima de 15% a.a para os próximos 5 anos. Além disso dividiremos nossa tese e histórico de investimento em Cerner, empresa referência em sistemas de TI para o setor de saúde.

Resultados de 2021.

O ano de 2021 foi de excelentes retornos para os clientes que acreditaram na tese de diversificação global e investiram nos fundos da GeoCapital para executar essa visão em suas carteiras, seja nas estratégias ativas seja na estratégia sistemática.

Estratégias Ativas:

Estratégia de longo prazo

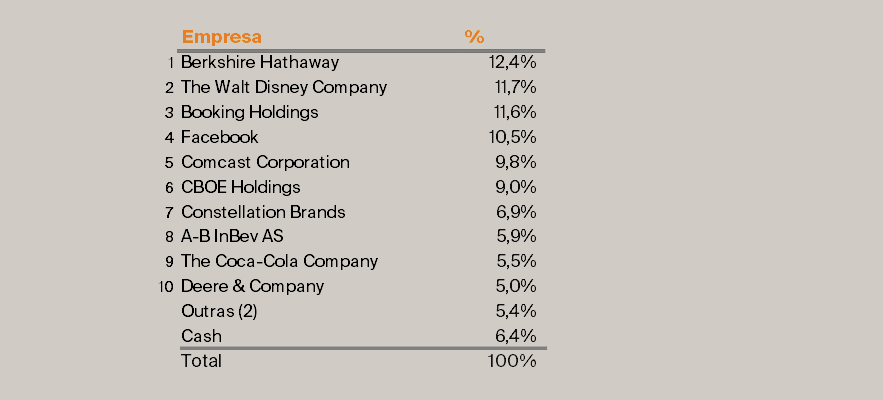

A estratégia de longo prazo fechou o ano com retorno de 14,52% a.a, em dólares. Terminamos o ano com 28 empresas em nosso portfólio de longo prazo e as 10 maiores posições representando 65% da carteira, conforme tabela abaixo.

Fonte: GeoCapital. Data: 31/12/2021 *Valores em USD referentes ao Geo Fund.

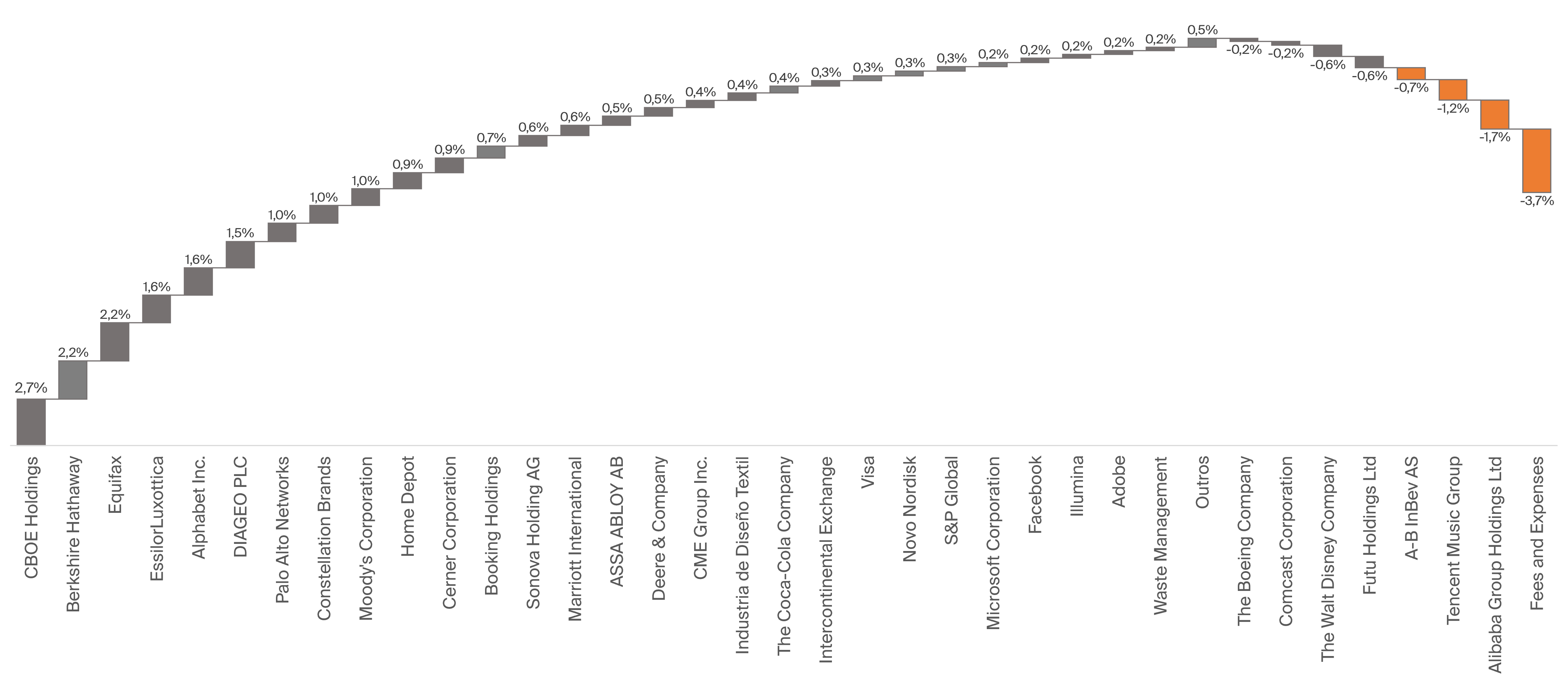

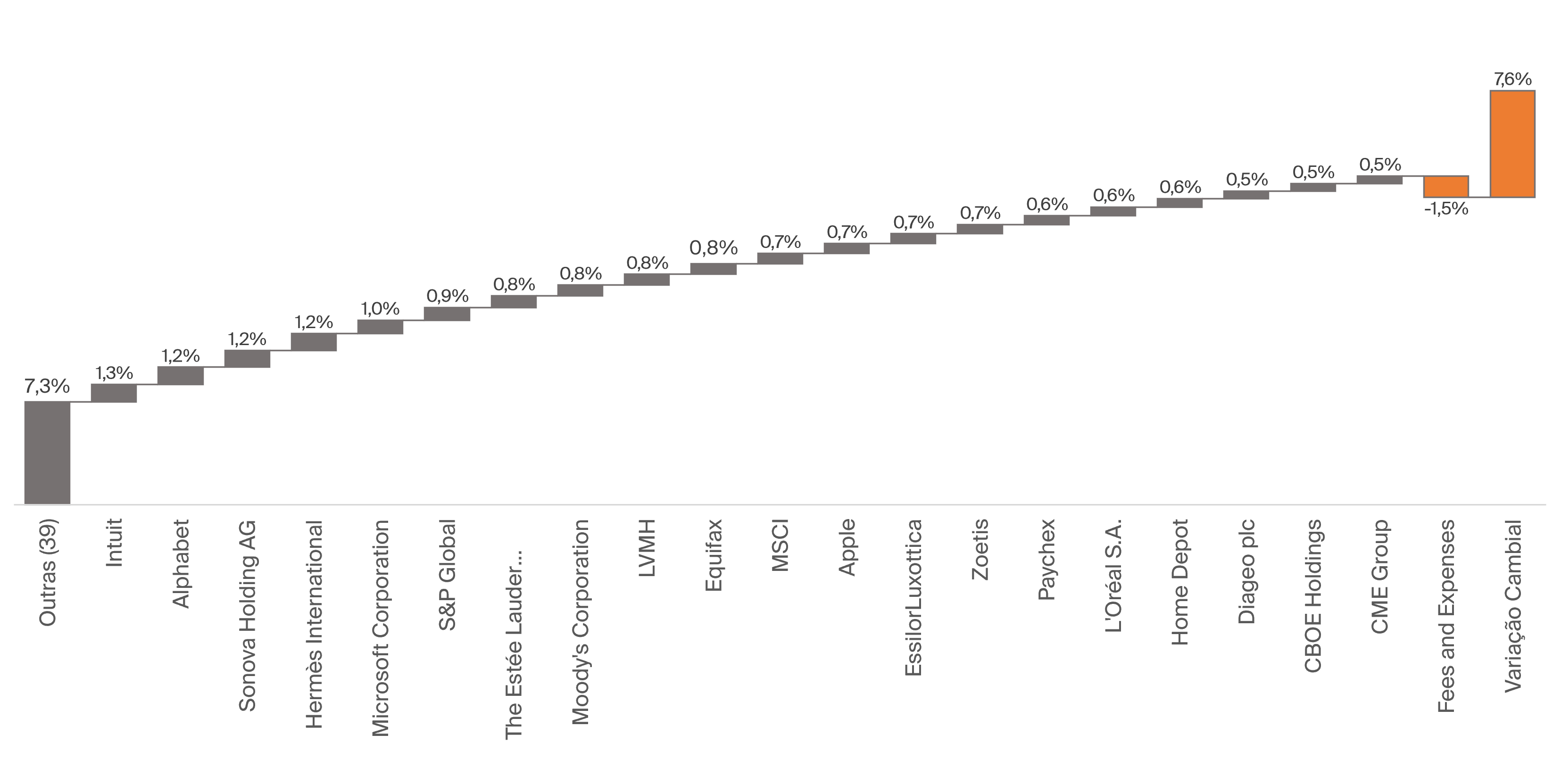

Abaixo a contribuição, por ativo, para o retorno acumulado no ano (+14,52%).  Fonte: GeoCapital Data: 31/12/2021 *Valores em USD referentes ao Geo Fund. Estratégia concentrada A estratégia concentrada fechou o ano com retorno de 17% a.a, em dólares. Terminamos o ano com 12 empresas em nosso portfólio de longo prazo e as 10 maiores posições representando 88% da carteira, conforme tabela abaixo.

Fonte: GeoCapital Data: 31/12/2021 *Valores em USD referentes ao Geo Fund. Estratégia concentrada A estratégia concentrada fechou o ano com retorno de 17% a.a, em dólares. Terminamos o ano com 12 empresas em nosso portfólio de longo prazo e as 10 maiores posições representando 88% da carteira, conforme tabela abaixo.

Fonte: GeoCapital Data: 31/12/2021 *Valores em USD referentes ao Geo Concentrated.

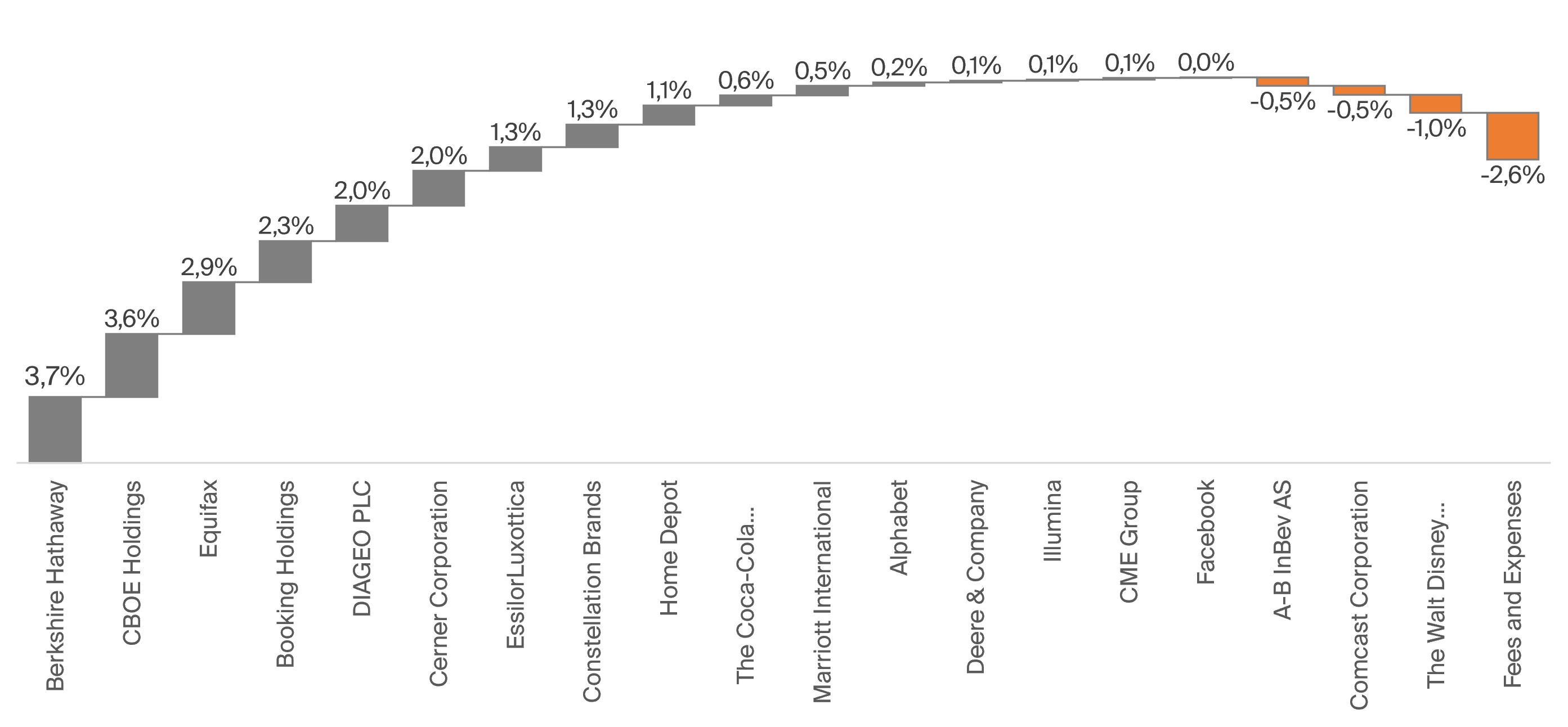

Abaixo a contribuição, por ativo, para o retorno acumulado no ano (+17%).  Fonte: GeoCapital Data: 31/12/2021 *Valores em USD referentes ao Geo Concentrated.

Fonte: GeoCapital Data: 31/12/2021 *Valores em USD referentes ao Geo Concentrated.

Estratégia Sistemática

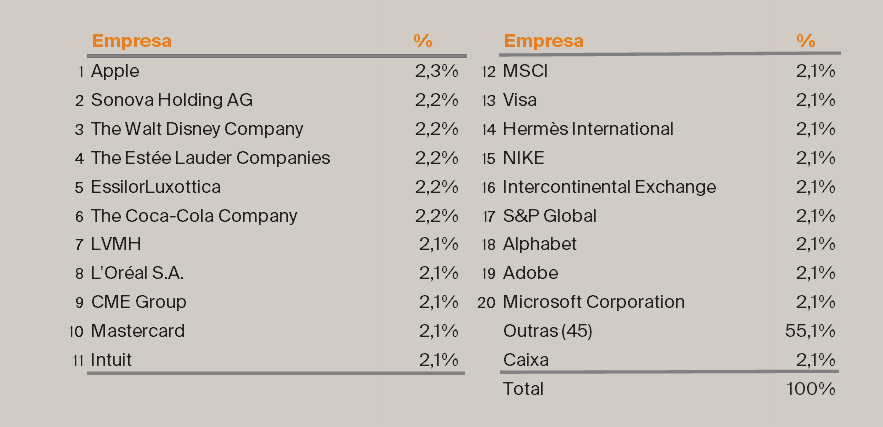

O Geo Smart Beta de Qualidade, nosso portfólio sistemático, fechou o ano com retorno de 31,17% a.a, já considerando a variação cambial no período. Terminamos o ano com 65 empresas em nosso portfólio sistemático e as 10 maiores posições representando apenas 22% da carteira, conforme tabela abaixo.

Fonte: GeoCapital. Data: 31/12/2021

Abaixo as maiores contribuições, por ativo, para a performance no ano (+31.17%)  Fonte: GeoCapital. Data: 31/12/2021

Fonte: GeoCapital. Data: 31/12/2021

Baratômetro

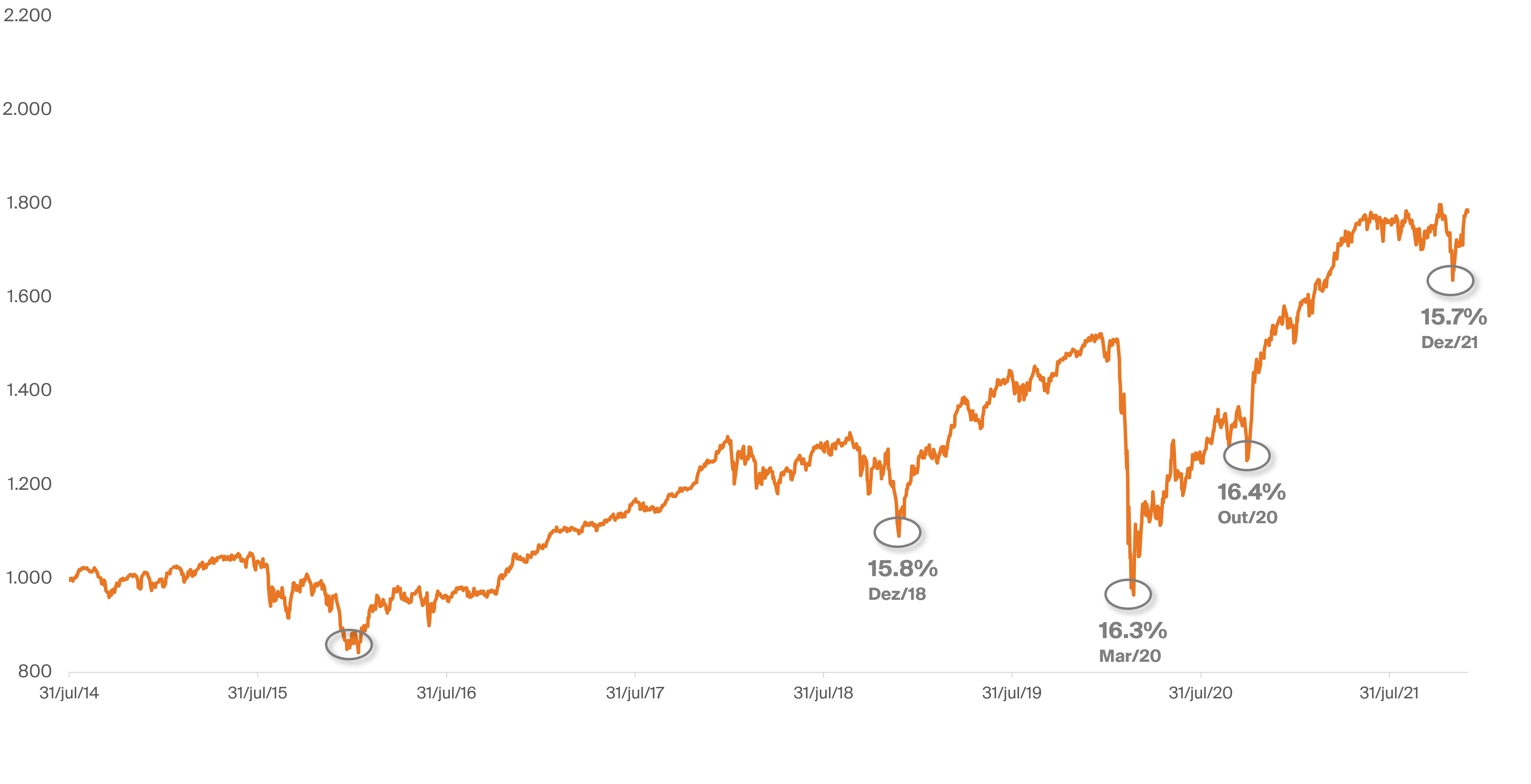

Tema muito recorrente em nossas interações com clientes e parceiros, e de nossos materiais e cartas, é o baratômetro, nossa ferramenta cujo objetivo é mostrar quanto enxergamos de retorno potencial no portfólio de ações dos nossos fundos ativos para os próximos 5 anos, medidos em retorno anualizado (Retorno Médio do Portfólio). Mais uma vez, assim como fizemos em nossa última carta trimestral, reforçamos o raro e especial momento em que o baratômetro se encontra, fechando o ano em 15,7% a.a para a estratégia de longo prazo. À medida que acumulamos anos de experiência (estamos em nosso 9º ano) vai se tornando possível olhar para trás e examinar a consistência do que acreditávamos que aconteceria e decidimos, dessa vez, mostrar o que aconteceu desde dezembro de 2018, há exatos 3 anos, quando, coincidentemente, o baratômetro fechou o ano praticamente no mesmo valor que temos hoje - 15,8% a.a. A busca por ativos de altíssima qualidade para o universo de cobertura e o investimento naqueles que estão fora de moda e, portanto, com preços muito atraentes é a base conceitual do nosso processo de investimento. Dessa forma procuramos sempre, olhando para frente, ter uma carteira barata, com muito retorno esperado. Mas fica a pergunta: Esse retorno se materializa efetivamente? A resposta é um grande SIM. Naquele dezembro de 2018 o baratômetro também foi tema central da carta, mostra o trecho abaixo, tirado daquele relatório: "O quarto trimestre de 2018 foi um período de muita volatilidade no mercado de ações. Dezembro foi o mês com a maior queda e correção desde 2008, o que também impactou as empresas que cobrimos. Acreditamos que não houve mudanças estruturais no cenário econômico que justifiquem a volatilidade observada, o que sugere que uma boa parte da turbulência tenha ocorrido em função de uma reação exacerbada a eventos pontuais no trimestre. No entanto, esse período foi fundamental para a construção do nosso portfólio. Conseguimos comprar empresas centenárias, de alta qualidade, negociadas em patamares de preços consideravelmente mais baixos do que nos meses anteriores. Assim, aumentamos o yield potencial das duas estratégias e encerramos o trimestre com o baratômetro apontando para cerca de 16% ao ano." Ou seja, assim como hoje, naquele momento quando olhávamos nosso portfólio de empresas investidas também víamos empresas dominantes, de alta qualidade, a preços muito atraentes, o que refletia em uma excelente perspectiva de retorno para os próximos anos. Nesses 36 meses, o cliente que ficou investido conosco por todo o período em nossa estratégia de longo prazo teve retorno, em dólares, de 54,6%, ou seja, 15,6% a.a. Coincidentemente, ou não, valor quase idêntico ao baratômetro do início do período. Disclaimer: As informações aqui contidas são coletadas com base nos melhores esforços, são apenas para fins informativos e não devem ser consideradas como uma oferta de venda ou solicitação de compra de qualquer título. Os retornos históricos não são indicativos de desempenho futuro. Esta não é uma descrição completa do Geo Fund ("Fund"). Os potenciais investidores devem consultar o Memorando de Oferta Privada do Fundo para obter mais detalhes antes de tomar qualquer decisão de investimento. Eles também devem consultar seus consultores jurídicos, fiscais e financeiros. O Fundo não faz declarações ou garantias de qualquer tipo com relação ao retorno econômico ou às consequências fiscais de um investimento no Fundo. Não pode garantir que as leis existentes não serão alteradas ou interpretadas de forma adversa. Assim como em 2018, não sabemos quando nos próximos meses, ou anos, veremos a "mola descomprimindo", mas à medida que o tempo passa ficamos mais confiantes em nossa estratégia de construir um universo de cobertura com empresas dominantes que sejam referência em seus setores e, a partir daí, ativamente montar portfólios com aquelas que, olhando para os próximos 5 anos, nos ofereçam altas expectativas de retornos. Esperamos assim, que na carta de dezembro de 2024, olharemos para trás e veremos o início de 2022 como tendo sido um ótimo momento para investir no fundo, assim como foi no final de 2018! No gráfico abaixo fica visualmente claro que esses momentos de fato parecem ser muito especiais para se investir em nosso portfólio ativo de longo prazo.  Fonte: GeoCapital Data: 31/12/2021 *Valores em USD referentes ao Geo Fund.

Fonte: GeoCapital Data: 31/12/2021 *Valores em USD referentes ao Geo Fund.

O investimento em Cerner

A Cerner Corporation (CERN) é uma empresa de softwares médicos americana, sediada em North Kansas City, referência no setor (market share de 25% no mercado americano) de EHR (Electronics Health Record), ou seja, armazenamento digital dos prontuários dos pacientes, eliminando a necessidade de armazenamento físico das informações. Dessa forma, a empresa melhora a experiência do médico/paciente e simplifica os fluxos de trabalho clínicos e administrativos. Em nossa opinião o poder de preço da Cerner está baseado em sua grande base instalada de sistemas de EHR nos hospitais americanos, conferindo à empresa efeito rede importante e potencial de cross-selling de novos produtos/funcionalidades, uma vez que o custo de substituição do sistema por parte dos hospitais é bem elevado. Quando pensamos no crescimento, nos baseamos na mudança do sistema de saúde americano criando oportunidades para novos produtos e "add-ons" aos sistemas atuais. A mudança do fee-for-service para value based care é um driver interessante que gera mais oportunidades de expansão do mercado, tornando os sistemas EHR parte integral e indispensável para o sistema de saúde. Outra potencial avenida de crescimento que enxergamos é a possível monetização dos dados de saúde para o apoio a descobertas de novas terapias pelas farmacêuticas e empresas de life sciences. Acreditamos que esse mercado tenha tamanho total de 45 bilhões de dólares. Já o pilar de cultura de dono vem da forte visão de seu fundador, Neal Patterson, de que o mercado de saúde americano caminharia na direção de um modelo valued-based. Neal inseriu na empresa uma forte visão orientada ao cliente. O atual CEO, David Feinberg, ex executivo da Google Health, parece também ter em seu estilo de gestão a preocupação de gerar impactos positivos nos clientes. Nossa posição no portfólio de longo prazo em Cerner se tornou relevante no início de 2020 e, com o anúncio de que a Oracle estaria interessada em comprar a empresa e posterior confirmação da transação no final de 2021, vendemos nossa posição no portfólio de longo prazo, gerando para o fundo uma taxa interna de retorno na posição de mais de 25% a.a no período.

Geo

No último semestre de 2021 nosso time de sócios cresceu! Pedro Bertelli que entrou na empresa como analista júnior em 2019 foi convidado a ser um dos sócios da GeoCapital, graças ao ótimo trabalho que vem desenvolvendo junto ao time de investimentos desde então. Esse movimento reflete importantes valores da Geo, como a meritocracia. Parabéns, Pedro! Gostaríamos também de dividir e celebrar a importante parceria com o Banco Itaú. A partir desse ano nossos fundos estão disponíveis em todos os canais digitais para os clientes Itaú. Agradecemos pela confiança e temos certeza de que a parceria será de enorme sucesso.

Por último, nossos votos de um 2022 cheio de saúde para nossos clientes, parceiros e colaboradores e, mais uma vez, obrigado pela confiança.

Abraços,

Equipe GeoCapital